كيف يعتمد نشاط تمويل الشركات الناشئة الأمريكية على أسعار الفائدة.

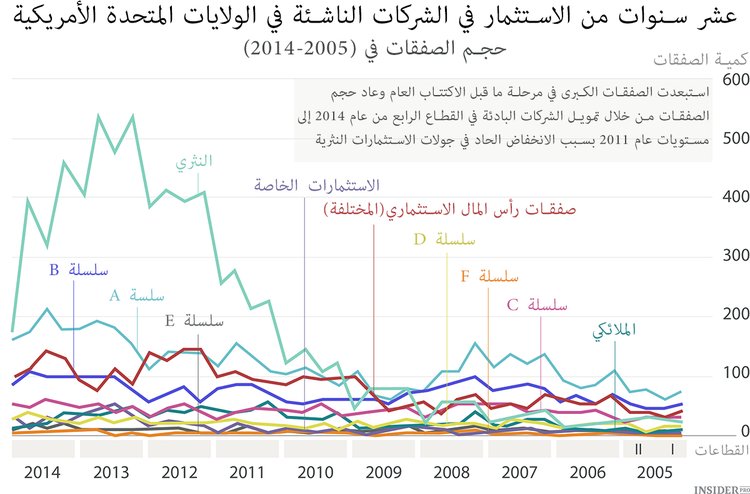

في عام 2014 أدت صفقات رأس المال الاستثماري والاستثمارات الخاصة في الشركات البادئة قبل قيامها بالاكتتاب إلى أقصى مستوى لحجم الاستثمار خلال ال 10 سنوات الماضية في الولايات المتحدة الأمريكية . لكن إجمالي حجم الصفقات انخفض في الربع الرابع من العام الماضي إلى مستويات عام 2011 بسبب انخفاض عدد جولات الاستثمارات النثرية وهي الاستثمارات في الشركات المبتكرة في مرحلة مبكرة من التنمية ولكن مع إمكانات نمو عالية:

يقول العديد من المستثمرين بأنهم يشعرون أن عدد وحجم الصفقات في أعلى مستوياتها التاريخية. لكن تبين مصادر أخرى موثوق بها، تناقص عدد الاستثمارات النثرية على خلفية الأحجام الكبيرة للصفقات نفسها.

العدد والحجم

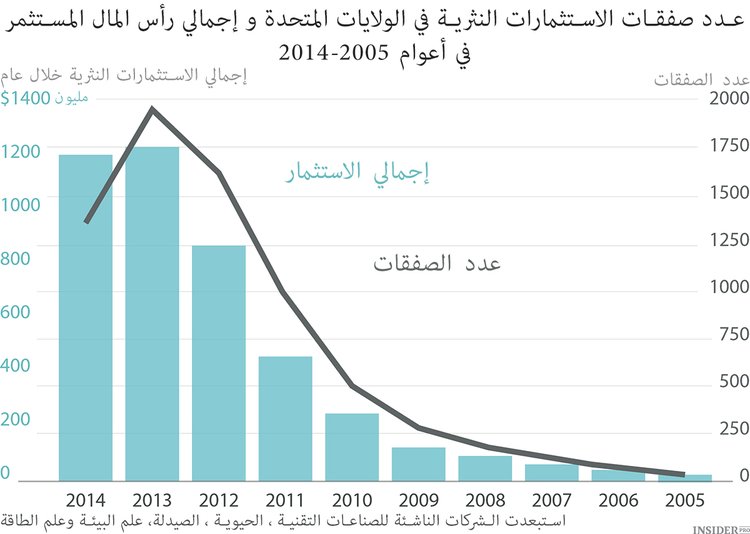

من الصعب الكشف عن وجود اتجاه نزولي في عام 2014 من دون بيانات عن القطاعات. فإن إجمالي الاستثمارات النثرية في 2014 كان مماثلا لعام 2013 ولكن عدد الصفقات انخفض بنسبة 30%.

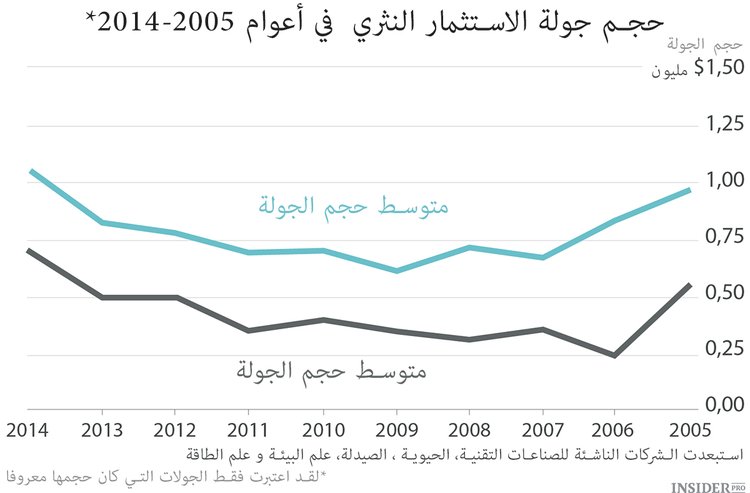

يدل الانخفاض في عدد الصفقات عند حفظ إجمالي الاستثمار على أن جولات الاستثمارات النثرية في عام 2014 قد تعززت. هذا يعني أنه قد ارتفع مبلغ الجولة المتوسطة. وإنها قد نمت حقا بنسبة 28% والقيمة المتوسطة قد ارتفعت بنسبة 40%.

العلاقة بين حجم صفقات الاستثمارات النثرية، استثمارات رأس المال والمؤشرات الاقتصادية الرئيسية

يواصل تقييم الشركات الناشئة من خلال مضاعفات EBITDA الذي سماه المستثمر فريد ويلسون في إحدى مدوناته "بالمذهل". في رأيه إن العلاقة بين انخفاض أسعار الفائدة المصطنعة المحددة من قبل النظام الاحتياطي الفيدرالي خلال الأزمة المالية في عام 2008 و محاولات المستثمرين العثور على مشاريع ربحية لاستثمار أموالهم فيها هي ذات دور مهم. يكتب ويلسون:

"بعد عام 2008 حافظت البنوك المركزية في البلدان المتقدمة على أسعار الفائدة عند مستويات قريبة من الصفر. لقد أغرقت السوق بالمال الرخيص في محاولتها لتضميد الجروح (الخسائر) بسبب الأزمة المالية ولتشجيع أصحاب الاستثمار على تطوير أعمالهم. لقد نجحت الطريقة ولكن جزئيا فقط. على الرغم من أن كلامهم قد تغير في السنوات القليلة الماضية، بقيت أفعالهم نفسها. نحن ما زلنا في الحالة التي يكون فيها المال رخيص جدا و أسعار الفائدة قريبة من الصفر.

إذا عدنا للخلف و طبقنا صيغة العائد على الاستثمار = الربح/سعر الشراء باستخدام صفر للعائد/ سعر الفائدة، لكان ممكننا أن ندفع مبالغ كبيرة بلا حدود من أجل الحق في الحصول على تدفق الإيرادات. بالطبع إن هذا لا معنى له و بالتالي لا يحدث في الواقع. لكن تقديرات تكلفة الشركات هي على مستويات باهظة ويرجع ذلك إلى حقيقة أنه لا يمكنك العثور على شركات أخرى بربح لائق لكي تستثمر فيها أموالك.

يجب أن يتغير الوضع في مرحلة ما. منذ الأزمة المالية، لا يتجاوز العائد على سندات خزانة حكومة الولايات المتحدة البالغة 30 سنة 5%. إذا ( ومتى؟) عادت إلى حدود ال 6-8%، تقريبا كما كان في كل أعوام التسعينات من القرن العشرين، فسنجد أنفسنا في موقف مختلف. هذه هي الأسباب الرئيسية التي تسببت بأن يصل الاستثمار في الشركات الناشئة بالدولار الأمريكي إلى قمة تاريخية.

يجب الانتباه إلى التغييرات في الاستثمارات النثرية، لأنها ستحدد مستقبل العمل البيئي بعد 2-5 سنة عندما ستنتقل الشركات إلى الجولة التالية من جذب تمويل الإنتاج الحالي و إخراج المستثمرين من الأعمال. وهذا هو نظام مشروع الرأسمالية النموذجي.

إذا نظرت في عائد سندات الخزينة البالغة 30 سنة وقمت بتقييم بعض المؤشرات الاقتصادية، فسيمكنك أن ترى أن التالي منها مرتبط بقوة مع نشاط المستثمرين النثريين:

- مؤشر ناسداك Composite

- العائد على سندات الخزانة الأمريكية البالغة 10 سنوات

- العائد على سندات الخزانة الأمريكية البالغة 30 سنة

- حجم المال الأمريكي

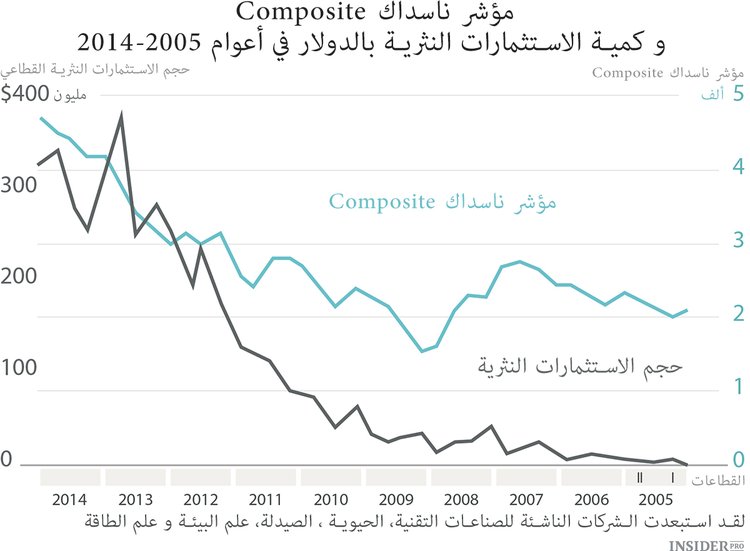

مؤشر ناسداك Composite

هناك علاقة إيجابية قوية بين كمية الاستثمارات النثرية بالدولار الأمريكي و بين قيمة مؤشر ناسداك Composite

عوائد سندات الخزانة الأمريكية البالغة 10 سنين و30 سنة

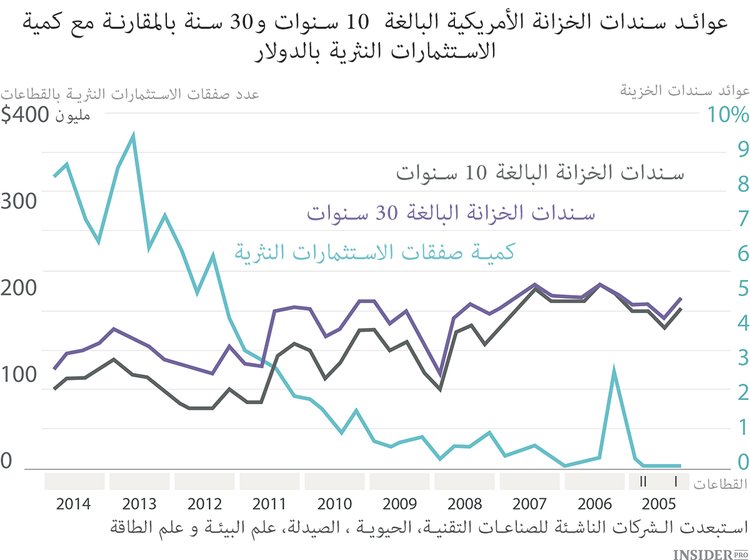

تلاحظ علاقة سلبية بين مستوى العائد لسندات الخزانة البالغة 10 سنين و 30 سنة و بين كمية الاستثمارات النثرية بالدولار:

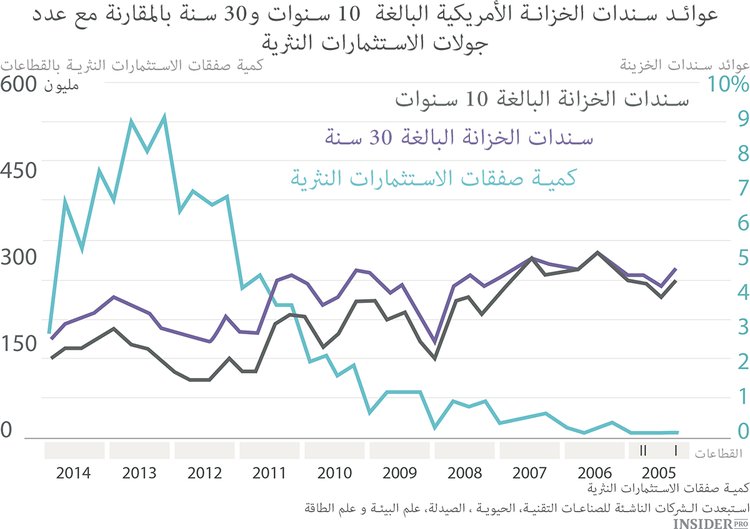

تلاحظ علاقة سلبية أقوى بين مستوى الإنتاجية و سندات الخزينة البالغة 10 سنوات و 30 سنة و بين عدد جولات الاستثمارات النثرية:

ماذا يعني كل هذا؟

إن العلاقة بغض النظر عن قوتها لا تخلق بحد ذاتها، السبب والنتيجة في العلاقة. ولكن يمكن استخدام بيانات واستنتاجات الخبراء مثل فريد ويلسون لدراسة العلاقة بين معدلات الفائدة وتوافر رأس المال للشركات الناشئة.

إن التراجع القوي الذي حدث في الربع الرابع هو الشيء غريب. هناك موسمية في تمويل الشركات الناشئة. يمكنك أن ترى في آخر رسم بياني انخفاضا سنويا أو ركود التمويل على الأقل. ولكن قد يعكس الانخفاض الحاد مخاوف المستثمرين بسبب الإفراط في تقييم الشركات الناشئة أو قدوم الإصلاحات في الاقتصاد بسبب الإجراءات التي يتخذها البنك المركزي.

بالطبع، هناك خيار آخر. لقد قررت مئات الشركات الناشئة بشكل جماعي التوقف عن جذب الاستثمار في الجولة المقبلة.

ماذا الذي يجب أن نتوقعه في الربع الأول من عام 2015 ؟

من المبكر أن نقول كيف سيكون الربع القادم. ولكن هنا بعض الأشياء التي يجدر أخذها في الاعتبار:

- هل تعتبر الاستثمارات النثرية من قبل المستثمرين الأثرياء الفرديين مؤشرات اقتصادية مسبقة أم متخلفة؟

- ·هل تعتبر جولات الاستثمارات النثرية من قبل المستثمرين في مؤسسة على أنها ببساطة استثمارات لسلسلة A تحت اسم مختلف؟

- كيف سيؤثر ذلك على حجم جولات استثمار رأس المال التالية حسب الجدول الزمني وعلى النقص في رؤوس الأموال الجديدة في السوق؟

إن التنبؤ في سلوك السوق المستقبلي صعب جدا و مستحيل تقريبا بالنسبة للشركات الجديدة و المبتدئة ولكن متابعة التوجهات هو أمر ضروري جدا.