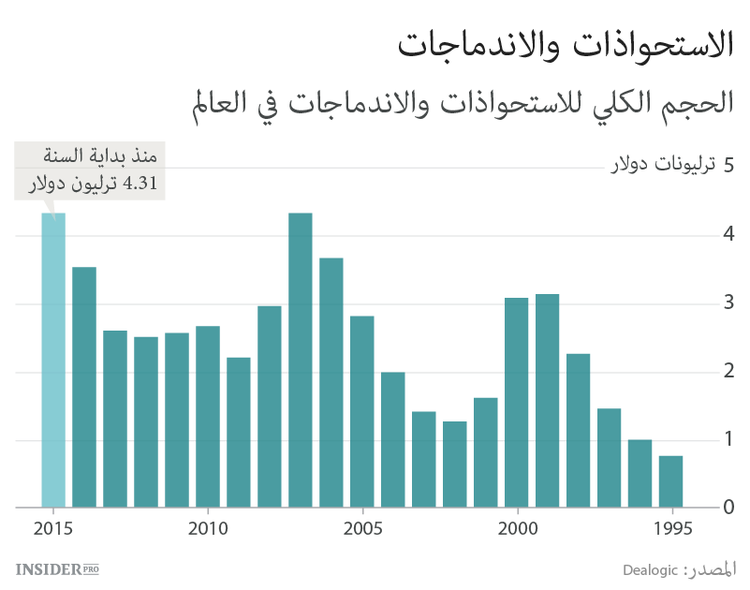

بسبب العدد الكبير للاستحواذات حازت سنة 2015 على المركز الأول من حيث حجم هذه الصفقات.

تم يوم الأربعاء الإعلان عن 112 صفقة بمشاركة شركات غير معروفة كالصينية .Zhejiang IDC Fluid Control Co ومثيلتها الأخرى .STO Express Co اللتان اتفقتا على الاندماج. تضخ هذه الصفقة إلى السوق، حسب معلومات Dealogic، مبلغا قدره 8.5 مليار دولار، فيما يقدر حجم السوق بـ4.304 ترليون دولار. بناء على هذه المعطيات تخطت سنة 2015 عام 2007 الذي شهد اندماجات بقيمة 4.296 مليار دولار، ما شكل رقما قياسيا في ذلك الوقت.

بناء على حجم الاندماجات هذه السنة، من المحتمل أن يصل حجمها إلى 4.7 ترليون دولار وذلك باعتبار أن الوكلاء يعلنون عن صفقات جديدة في طور التجهيز. لكن باعتبار التضخم سيحتل عام 2007 بـ4.9 ترليون دولار المرتبة الأولى.

على أية حال سيدخل عام 2015 التاريج كعام الاندماجات، تقوم مجالس الإدارة باتخاذ قرارات صائبة، الدين يرخص، الاقتصاد ينمو ببطء، ما يزيد من المنافسة ويجبر الشركات أن تسعى للمساواة مع المنافسين الذين يقومون بالاندماج. بلغ حجم الصفقات في سبتمبر في الولايات المتحدة رقما قياسيا ووصل حتى الآن إلى ملياري دولار. في مجال الصحة والتكنولوجيا حطمت سنة 2015 الأرقام القياسية منذ فترة طويلة، إذ أن المجالين يتنافسان على المركز الأول.

الصفقة الأولى في مجال الصحة والثانية بشكل عام هي اندماج Pfizer (NYSE: PFE) و Allergan PLC (NYSE: ACT) بـ160 مليار دولار. تتصدر صفقة شراء EMC لشركة Dell مجال التكنولوجيا بـ67 مليار دولار.

من الصفقات الكبيرة أيضا صفقة منتجي المشروبات. اشترت SABMiller (Bolsa de Madrid: Banco de Sabadell [SAB]) شركة Anheuser-Busch InBev (EBR: ABI) بـ108 مليار دولار.

تم إنفاق أكثر من 50 مليار دولار لأكبر تسع صفقات خلال السنة، و58 صفقة أخرى تقدر بـ10 وأكثر مليار دولار.

بعض المراقبين يشيرون إلى المشاكل التي ترافق أجزاؤ من هذه الصفقات، ويحذرون من أن الديناميكية الحالية قد لا تكون مستقرة. اندماج Pfizer مع الشركة الإيرلندية Allergan، كعدد آخر من الصفقات في مجال الصحة، كان مفيدا من ناحية الهروب من الضرائب. باعتبار أن الولايات المتحة تعمل بجد على قوانين ستمنع صفقات كهذه، عاجلا أم آجلا سيقل عددها. بينما مجال الكحوليات الذي شهد اندماجات عديدة كبيرة لسنوات طويلة لا يمتلك شركات مناسبة لصفقات كهذه. وهذا ما يخص مجال تصنيع أنصاف النواقل أيضا، هذا المجال بالضبط شهد العدد الأكبر من الاستحواذات في المجال التكنولوجي.

كما ليس هناك ضمانات أن كل الصفقات المخطط لها ستتم. العديد من الشركات التي تتعرض للاستحواذ تُباع بسعر أقل من المستحق، والمستثمرون يقلقون أن الصفقة يمكن أن تُلغى من قبل الجهات المعنية. كما أن لا يشارك الجميع في تقسيم الكعكة. الشركات الاستثمارية الخاصة التي لعبت دورا رئيسيا في الفترة الأخيرة تكاد لا تظهر الآن، تمت إزاحتها من قبل الشركات.

بكل الأحوال النمو في الاستحواذات والاندماجات أفاد البنوك الاستثمارية. حسب بيانات Dealogic كسبت الشركة هذا العام من تقديم الاستشارات ومتابعة الصفقات 21 مليار دولار. هذا أقلل بقليل من العام الماضي وأقل بكثير من عام الذروة 2007. لكن المجال للنمو لا يزال مفتوحا الآن، إذ أن البنوك تحصل على حصتها للاستشارة والتمويل بعد انتهاء الصفقة.

أكثر البنوك كسبا لهذا العام هو بنك Goldman Sachs Group (TOCOM: Futures On Gasoline Feb 2017 [GS]). حسب بيانات Dealogic خدّم البنك عمليات استحواذات واندماجات بـ1.6 ترليون دولار تقريبا. يحتل المركز الثاني JP Morgan Chase & Co. (NYSE: JPM) بـ1.5 ترليون دولار، ثم Morgan Stanley (NYSE: MS) بـ1.4 ترليون دولار.