لكل دولار جديد في العالم يظهر أكثر من دولار من الدين. كيف وصلنا إلى هذا؟

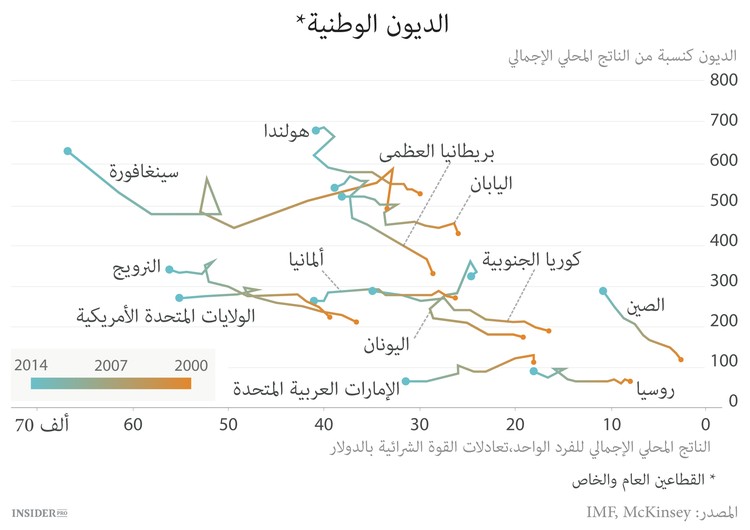

الدين هو "مصدر هواء التجارة الحديثة".دانيال وبستر السيناتور الأمريكي هو الذي قال هذه الكلمات عام 1834 عندما كانت لا تزال سوق السندات الأمريكية في بدايتها. اليوم العالم مشلول بالديون المفرطة. إن إجمالي قروض الأفراد، الحكومات، الشركات والشركات المالية في جميع أنحاء العالم قد ارتفع من 246% من الناتج المحلي الإجمالي في عام 2000 إلى 286% حاليا. منذ بداية الأزمة المالية في عام 2007 ، نسبة الدين إلى الناتج المحلي الإجمالي قد زادت إلى 41 من أصل 47 بلدا باقتصادات قوية نسبيا والمتبعة من قبل الشركة الاستشارية ماكينزي. مع كل دولار جديد في العالم، يظهر أكثر من دولار من الدين. وفجأة تصبح شبكة عقود الدين كثيفة لدرجة أنها تبدأ تتداخل مع النمو. ذلك يجعل الشركات والأفراد عرضة لتقلبات السوق والافتراضيات المدمرة. لماذا أصبح العالم مدمنا على الاقتراض؟

يوجد لدى شغف تراكم الديون الغير صحي اثنين من الأسباب الرئيسية.

- النظام الضريبي الذي يقدم الحوافز للمقترضين. إن المدفوعات على الرهن العقاري مع الفائدة لا تخضع للضريبة في ما يقرب من نصف البلدان المتقدمة وفي بعض البلدان النامية مثل الهند. يمكن للشركات في جميع أنحاء العالم أن تقوم بخصم نفقات تسديد الفوائد من الدخل الخاضع للضريبة. هذا ما يخلق حافزا لإصدار سندات الدين بدلا من الأسهم . ربع الأصول في العالم فقط، تتكون حاليا من الأسهم التي هي صك أكثر مرونة من الدين لأنه يمكن أن تخفض الأرباح المدفوعة للمستثمرين من دون التسبب بالإفلاس.

- حدود العقل البشري. إن الناس يبالغون في تقدير أمان المدفوعات الثابتة التي يقدمها الدين،و تماما كالمشد، إنها تخفي طبيعته الغير مستقرة. كما أن الناس يميلون إلى الاعتقاد بأن أسعار الأصول وخاصة العقارات سترتفع دائما أما استخدام رؤوس الأموال المقترضة لشراء الأصول النامية في قيمتها تزيد الربح.

وبالإضافة إلى ذلك هناك ثلاث اتجاهات قوية عالمية التي تزيد من آثار الضرائب وعلم النفس.

- المصدرين الرئيسيين.البلدان مثل الصين قد أنشأت الاحتياطيات التي يجب أن تستثمر في الخارج.إنها تفضل سندات الدين لأنه يمكن أن يكون شراء كميات كبيرة من أسهم الشركات الأجنبية قرارا مثيرا للجدل. حوالي 75% من الزيادة في مشتريات الأوراق المالية في الولايات المتحدة من قبل الأجانب في الفترة ما بين أعوام2004-2008 قد حدثت في السندات المدعومة في المقام الأول بالرهن العقاري وأوراق الشركات المالية .

- عدم المساواة. يجب على الأغنياء أن يعيدوا مدخراتهم إلى النظام المالي، أما أولئك الذين يحتاجون إلى رأس المال، في كثير من الأحيان هم الفقراء، وفي الممارسة العملية الدين هو الطريقة الوحيدة لتوجيه التدفق النقدي إليهم نظرا لأن العائلة العادية لا تستطيع أن تشتري الأسهم.

- الصناعة المالية. هدفها هو خلق أكبر كمية ممكنة من الديون من أجل أخذ رسوم الفائدة. وبالإضافة إلى أن الضمانات المالية الصلبة تعطي البنوك حافزا لأن تقوم باللجوء إلى رأس المال القرضي لتلبية احتياجاتها الخاصة.

لا توجد طريقة سهلة لعكس شغف العالم تجاه الدين ولكن ينبغي أن تكون نقطة البداية هي إصلاح النظام الضريبي.فوائد المقترضين هي نتيجة القرارات التي أخذت منذ مائة سنة من قبل السياسيين الذين لم يكن باستطاعتهم أن يتخيلوا المستوى الحالي من الاقتراض. في المملكة المتحدة لم تعد الفائدة على الديون تخضع للضريبة منذ عام 1853.الحوافز الضريبية للديون في أوروبا وأمريكا المملكة المتحدة قد بلغت في عام 2008 نسبة 2-5% من الناتج المحلي الإجمالي وهو أكثر مما قد أنفق على الدفاع. نظرا لأن أسعار الفائدة قد أصبحت منخفضة جدا، فإن مبلغ الإعانات اليوم انخفض بنسبة 1-2%.

وبما أن أسعار الفائدة ترتفع مرة أخرى، سوف ترتفع كميات الإعانات وسيصبح الحافز على استخدام رأس المال الديني أقوى.