وما السبب أن العالم كله يتابع قيمها حابساً أنفاسه.

هناك توقعات بأن أسعار الفائدة قد ترتفع هذا الأسبوع، مع أن المحللين لا يزالون يتوقعون أن التغيرات لن تأتي قبل سبتمبر. رفع الاحتياطي الفيدرالي أسعار الفائدة في المرة الماضية في منتصف سنة 2006، قبل سنة ونصف من بداية أكبر انكماش اقتصادي من أيام الكساد الكبير. خلال فترة ضعف الاقتصاد قامت إدارة الاحتياطي الفيدرالي بتخفيض سعر الفائدة تدريجياً من 5.25٪ إلى حوالي الصفر في ديسمبر 2008 بهدف تحفيز النمو الاقتصادي.

ومع أن انتعاش الاقتصاد الأمريكي غير منتظم، إلا أنه قوي بما يبرر رفع أسعار الفائدة. ولكن الخطوة الأولى سيكون تأثيرها الرئيسي نفسياً لأن نظام الاحتياطي الفيدرالي لا ينوي رفع مستوياتها إلا بقدر 0.25 نقطة مئوية. تقول ديانا سوونك كبيرة الاقصاديين في Mesirow Financial:

«إن أهمية هذه الخطوة رمزية بالدرجة الأولى، فالموضوع هو الإقرار بأن الاقتصاد يقوى من جديد، ولم يعد هناك هدف مكافحة التضخم أو الاقتصاد المحموم».

صرحت جانيت يلين أن إدارة نظام الاحتياطي الفيدرالي ستتخذ القرار عن موعد تغيير سعر الفائدة بناء على تقييم بيانات الاقتصاد. وحسب قولها، سيجري رفع سعر الفائدة تدريجياً بعد الرفع الأولي على مدى عدة سنوات لتجنب تباطؤ الاقتصاد. وتبين هذه الاستراتيجية المعروفة باسم «أخفض وأطول» أن إدارة البنك المركزي تخطط للتصرف الذي يهدف إلى تجنب تباطؤ نمو الاقتصاد. وتعلق سوونك على هذا:

«لن يتخذ نظام الاحتياطي الفيدرالي أي خطوات قبل أن يصبح انتعاش الاقتصاد واضحاً للعيان».

اخترنا عدداً من الأسئلة النموذجية المتعلقة بأسعار الفائدة وبكيفية تحكم البنك المركزي بها لصيانة صحة الاقتصاد.

ما هو معدل الفائدة الفيدرالي؟

معدل الفائدة الفيدرالي اليوم هو سعر فائدة الأموال الفيدرالية. إنه سعر فائدة يستخدمه البنك المركزي عند تقديم قروض للبنوك التجارية خلال إعادة التمويل. بتعبير أبسط، البنوك ملزمة بإيداع جزء من احتياطيها في نظام الاحتياطي الفيدرالي، ويسمى هذا الجزء بالأموال الفيدرالية. يتغير حجم الأموال الفيدرالية يومياً، وتستطيع البنوك التي لديها فائض من الاحتياطي تسليفها للبنوك التي انخفض متسوى احتياطيها دون المطلوب. وسعر الفائدة الذي تستخدمه البنوك في عمليات التسليف هو سعر فائدة الأموال الفيدرالية، وهو المعدل الرئيسي في إطار ما يسمى «استراتيجية الخروج» من برنامج التيسير الكمي.

كيف يتحكم نظام الاحتياطي الفيدرالي بأسعار فائدة الأموال الفيدرالية؟

تصوِّت لجنة العمليات في السوق المفتوح في نظام الاحتياطي الفيدرالي المؤلفة من 12 شخصاً حول تحديد سعر الفائدة المستهدف للأموال الفيدرالية بناءً على الأوضاع الاقتصادية. يتراوح سعر الفائدة المستهدف للاحتياطي الفيدرالي منذ ديسمبر 2008 بين صفر و0.25٪ لأن نظام الاحتياطي الفيدرالي كان يهدف إلى خفض قيمته أكثر ما يمكن بلا خلق المشاكل المتعلقة بعدم دفع أسعار احتياطيات البنوك. وكانت قيمة ما يسمى سعر الفائدة الفعلي، والذي يتم تحديده كل يوم، كانت في هذه الفترة بين 0.07٪ و 0.22٪.

وما الغرض من هذا؟

يقوم نظام الاحتياطي الفيدرالي برفع وخفض القيمة لمساعدة الاقتصاد، ويحاول توفير أعلى مستوى للانشغال واستقرار الأسعار واعتدال معدلات الفائدة طويلة الأمد.

- عندما يكون الوضع الاقتصادي صعباً تُخفَّض أسعار الفائدة لتصبح شروط الاقتراض بالنسبة للبنوك أرخص.

- في حال «الاقتصاد المحموم» يتم رفع سعر الفائدة لتصبح القروض أغلى منعاً لزيادة التضخم.

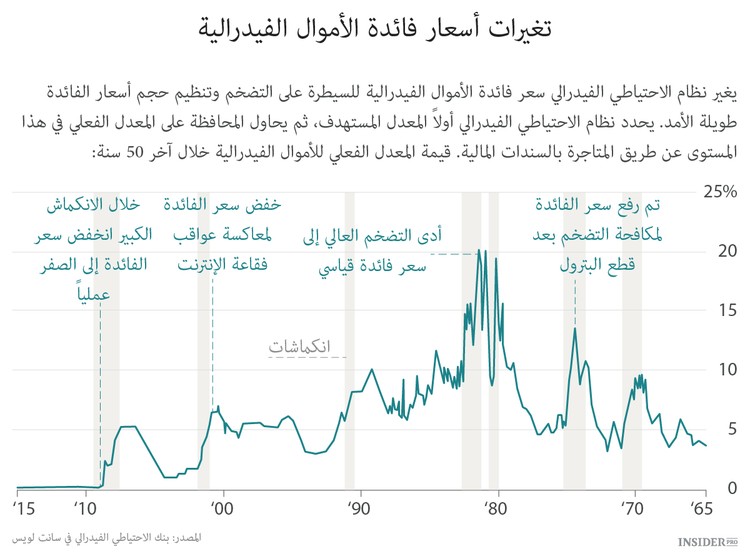

وقع واحد من أوضح التغييرات في السنتين 1980−1981 حين رفعت إدارة نظام الاحتياطي الفيدرالي القيمة المستهدفة إلى 20٪ لتخفيض التضخم. وبالعكس، أثناء الانكماش العظيم اضطر نظام الاحتياطي الفيدرالي إلى تخفيض سعر الفائدة إلى مجال حده الأدنى هو الصفر وحده الأعلى 0.25٪. رفع نظام الاحتياطي الفيدرالي سعر الفائدة آخر مرة في يونيو 2006 ليصل إلى 5.25٪، وكانت تلك آخر حادثة رفع من أصل 17 حادثة خلال السنتين السابقتين، عندما كان نظام الاحتياطي الفيدرالي يسعى إلى لجم ارتفاع الأسعار خلال نمو الاقتصاد.

مع أن سعر فائدة الأموال الفيدرالية ينطبق فقط على القروض قصيرة الأمد بين البنوك، إلا أنه يؤثر على سعر القروض، ولذلك فهو القيمة الأساسية التي تحدد سعر الائتمانات للمؤسسات والأفراد. يولي عاملو البنوك والمستثمرون انتباهاً كبيراً لموقف الاحتياطي الفيدرالي من الاقتصاد، وقد يغيرون خططهم وفقاً لها. مثلاً، يحدد ما يسمى سعر الفائدة الأساسي من قبل البنوك التجارية لخيرة عملائها، وتستخدم لحساب الفوائد في بطاقات الائتمان وقروض السيارات وقروض تمويل المنشآت الصغرى وخطوط الائتمان برهن العقار.

لا يشارك نظام الاحتياطي الفيدرالي في تحديد هذا السعر مباشرةً، لكنه يلاحظ أن «الكثير من البنوك تفضل تحديد هذا السعر بناء على السعر المستهدف للأموال الفيدرالية، بين أمور أخرى». كان سعر الفائدة الأساسي تاريخياً أعلى من سعر فائدة الأموال الفيدرالية بثلاث نقاط مئوية، لذلك غالباً ما تتبع البنوك التغييرات التي يجريها نظام الاحتياطي الفيدرالي، فعندما ارتفع سعر فائدة الأموال الفيدرالية في يونيو 2006 بقدر 0.25 نقطة مئوية، رفع الكثير من البنوك سعر الفائدة الأساسي بالمقدار نفسه. وعندما انخفض سعر الفائدة في ديسمبر 2008 بقدر 0.75 نقطة مئوية حتى كاد يبلغ الصفر، خفضت البنوك سعر الفائدة الأساسي إلى قيمة 3.25٪ بعد أن كان 4٪.

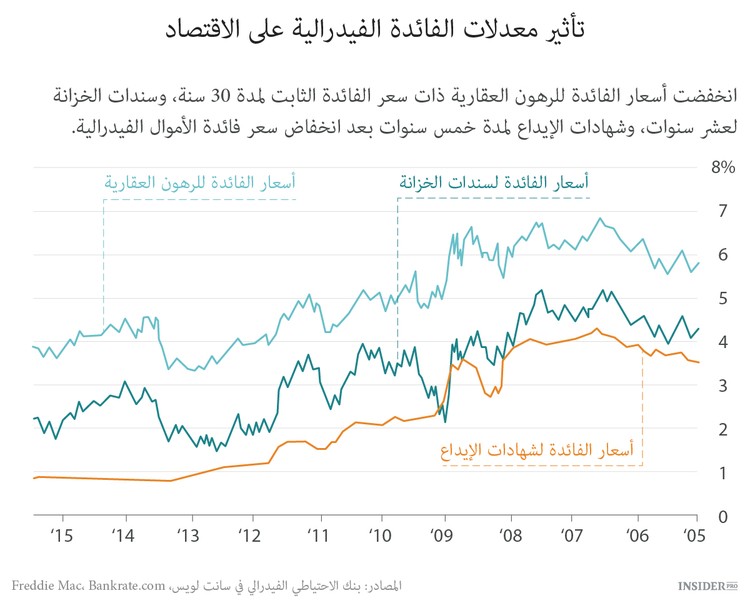

يؤثر معدل الفائدة الفيدرالية بدرجة أقل على معدلات الرهن العقاري لأنها طويلة الأمد وتتحدد بالدرجة الأولى بالعرض والطلب في سوق الرهن العقاري. ولكن أفعال نظام الاحتياطي الفيدرالي يمكن أن تغير قيم أسعار فائدة الرهن العقاري. كثيراً ما يقتني المستثمرون ائتمانات الرهن العقاري على شكل أوراق مالية، ويستطيع نظام الاحتياطي الفيدرالي التأثير على الطلب في هذا السوق إذا اشترى هذه الأوراق. قام نظام الاحتياطي الفيدرالي بتدابير مثيرة للجدل لتسمح لسوق العقارات بالنهوض بعد سقوط حاد في سنة 2007 حين حقن السوق بالنقد عن طريق شراء أوراق مالية مدعومة بالائتمانات العقارية وسندات الخزانة بمئات مليارات الدولارات، مما ساعد على خفض أسعار فائدة الرهن العقاري. كما أن معدلات الأسعار طويلة الأمد، وفق رأي بعض المحللين، تعكس ما يحدث في سلسلة من التغيرات قصيرة الأمد في أسعار الفائدة، أي أن سلسلة من أحداث رفع سعر فائدة الأموال الفيدرالية يمكن أن ترفع أسعار الرهن العقاري والأسعار الأخرى طويلة الأمد.

ماذا أستفيد من متابعة معدل نظام الاحتياطي الفيدرالي؟

تخفيض أسعار الفائدة يمكن أن يؤدي إلى زيادة التضخم وزيادتها إلى انخفاض النشاط الاستثماري وزيادة أسعار الصرف. يتركز الكم الأعظم من سوق المال في بنوك الولايات المتحدة، ويستجيب السوق بحدّة لتغير معدل الاحتياطي الفيدرالي، وكذلك لتعليقات وتوقعات المحللين.