المورد الشعبي The Motley Fool يقوم بانتظام بتكوين قوائم من الأسهم التي حاليا مثيرة للإهتمام لتكوين المحفظة. أسعار النفط تنخفض، ثم تقلع مرة أخرى، ولكن الذهب الأسود دائما في السوق. في أي أسهم شركات النفط يجب أن تستثمر؟

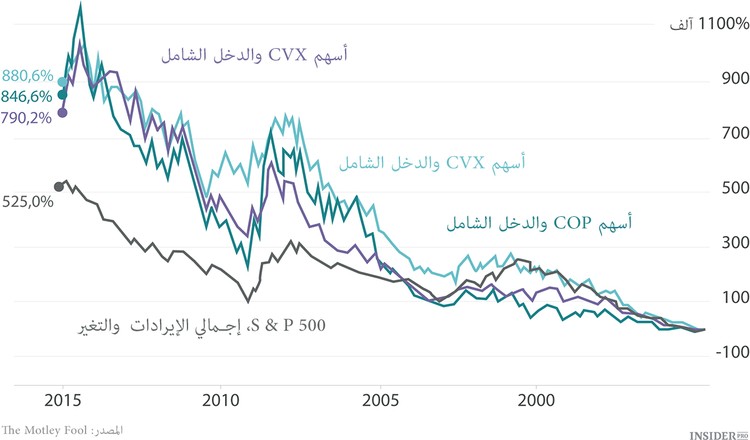

الاستثمارات في أسهم شركات النفط الكبرى تجلب دائما الدخل الصلب. لا يمكنك المجادلة مع هذا ولا سيما بالنظر إلى إعادة استثمار أرباح الأسهم. منذ عام 2005، وعمالقة صناعة النفط والغاز تتفوق على بقية الشركات الصناعية التي تم تضمينها في مؤشر S & P 500.

هل يجوزشراء الأسهم من أكبر الشركات النفطية في الولايات المتحدة؟ وإذا كان الأمر كذلك فأي أسهم؟

ConocoPhillips

ConocoPhillips (NYSE: ConocoPhillips [COP]) سعت دائما لتصبح أكبر شركة نفط في الولايات المتحدة.و لكنها لم تدرج بين الزعماء الخمسة. هذه ليست شركة متكاملة (في عام 2012 باعت مصافي النفط)، بل أكبر شركة مستقلة للنفط والغاز في الولايات المتحدة، ومنتمية بحق إلى الشركات الرائدة. وبالإضافة إلى ذلك، الأعمال التجارية الأساسية للشركة هي تطوير هذه الموارد، لذلك إنها أكثر مرونة من نظرائها الأكبر، وأصبحت الآن وجهة مفضلة للمستثمرين.

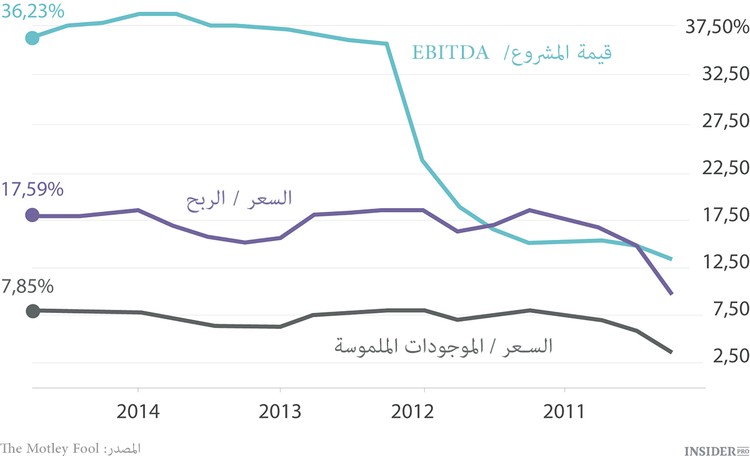

منذ عام 2012، عندما سحبت ConocoPhillips من أعضائها شركة تصفية النفط (الآن يدعى هذا القسم Phillips 66)، تم التركيز على زيادة حجم الإنتاج. خطة نمو مبيعات الربحية 5-3٪ سنويا. بيعت لهذا الغرض الأصول منخفضة الهامش، وقد تم استثمار الدخل في مشاريع أكثر ربحية. خلال الخمس سنوات الماضية الربح والعائد على المبيعات للشركة ينموان بشكل مطرد.

نمت القيمة السوقية لConocoPhillips على قدم المساواة مع الربح، ولكن الآن انخفضت إلى حد ما بسبب تراجع سوق النفط. فإنها تقريبا في مستوى عام 2012، عندما تم سحب الأقسام المصفية للنفط من الشركة.

السوق تقلل من إنجازات الشركة في السنوات الأخيرة، مما أتاح لها أن تتخذ موقفا من شأنه ليس فقط أن يبقيها على قيد الحياة عند تراجع السوق، ولكن أيضا يعزز موقفها عندما يبدأ النفط في النمو. تقييمات الأسهم جذابة بما فيه الكفاية في الميزانية العمومية، وتوزيعات الأرباح مرتفعة جدا. أسهم ConocoPhillips الآن اختيار ممتاز بين أوراق شركات النفط والغاز الرائدة في الولايات المتحدة.

ExxonMobil

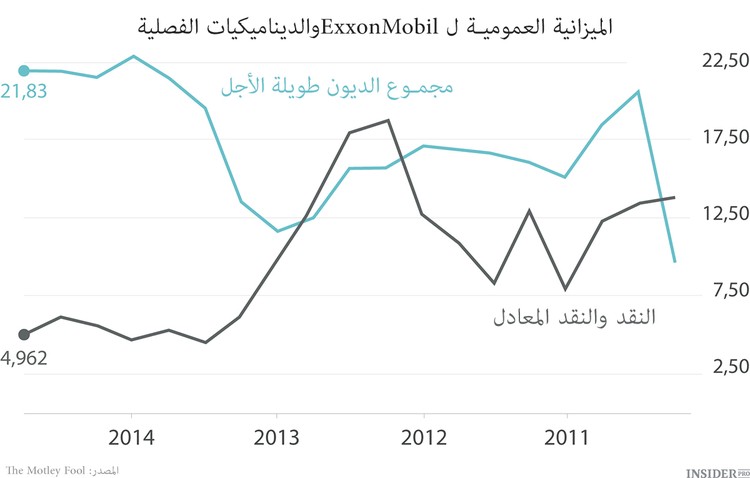

أسهم شركة ExxonMobil (NYSE: Exxon Mobil Corporation [XOM]) هي رهان آمن على الرغم من الانخفاض في أسعار النفط وأسعار الأسهم في معظم الشركات النفطية الكبرى. الميزانية العمومية للشركة قد تدهورت في الآونة الأخيرة.

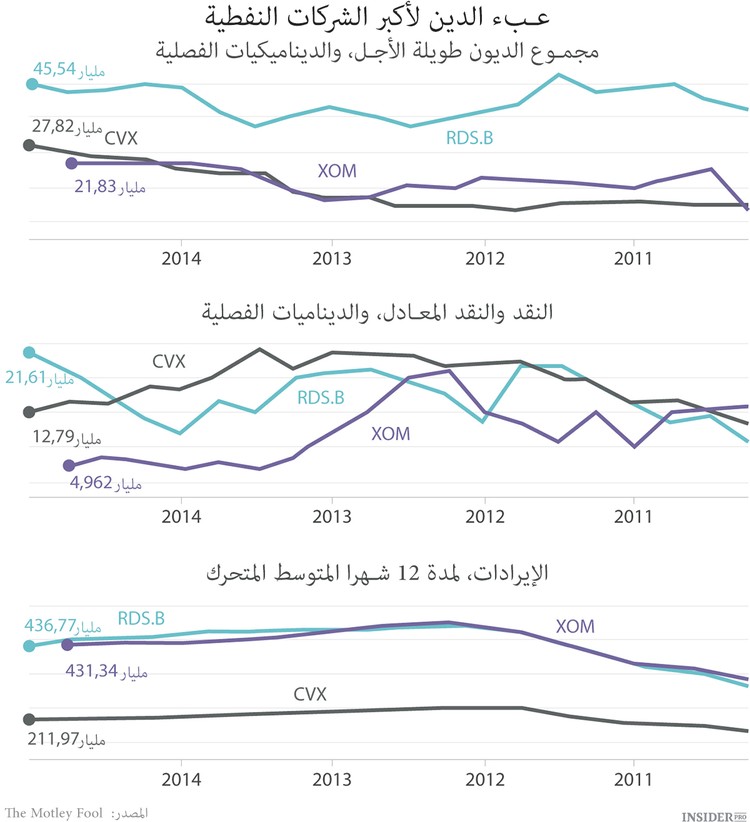

النقد والنقد المعادل عند أدنى مستوى في السنوات الأخيرة، والقروض طويلة الأجل في أعلى مرتبة في تاريخ الشركة. لكن لدى ExxonMobil موقف قوي، عبء الديون فيها في نفس مستوى عبء الشركات البالغة نصف حجمها.

لماذا ExxonMobil؟ لأن إدارة الشركة ربما الأفضل في صناعة النفط والغاز في قدرتها على القيام باستثمارات بحذر والمستثمرون في القطاع بحتاجون الآن شركة يديرها أشخاص محافظون. يمكن لأسهم الشركات الأخرى أن تسبق أسهم ExxonMobil خلال عدة سنوات، ولكن إذا ظلت أسعار النفط منخفضة لفترة أطول من التي توقعها أي شخص سيكون المستثمرون الباحثون عن أصول دفاعية (أسهم ExxonMobil - على سبيل المثال) سعداء جداً. إذا كان سعر النفط سيرتفع في وقت أقرب بأكثر مما كان متوقعا، فهم أيضا سوف يستفيدون،ExxonMobil واحدة من شركات النفط والغاز الأكثر احترافا في العالم.

Chevron

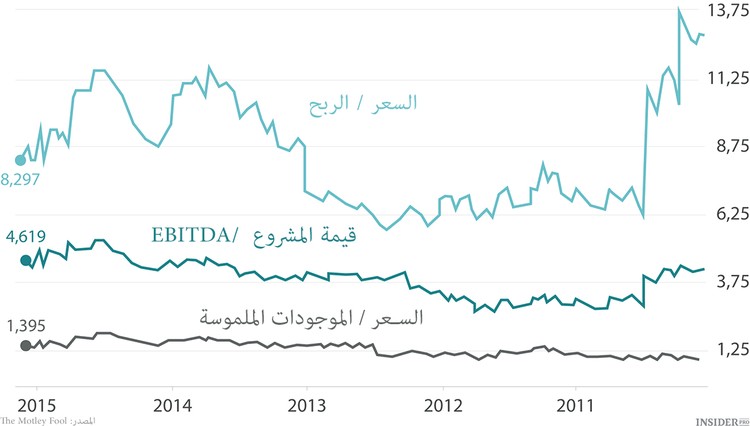

لدى ExxonMobil ميزة تنافسية على Chevron (NYSE: Chevron Corporation [CVX])، ولكن هناك بعض السلبيات.

أولا، وفقا لبيان أرباح وخسائر Chevron، يمكن للشركة الاستعداد لاقتناء جديد أو برنامج آخر ضخم لإعادة شراء الأسهم. في مؤتمر بالهاتف مع محللين في نهاية العام الماضي ذكرت الشركة أن المستوى الإجمالي للاستثمارات الغير مربحة كبير. يتم إنتاجها في مشاريع بناء المحطة الأسترالية للغاز الطبيعي المسال، مثل غوردون ويتستون، ومنصات النفط في خليج المكسيك. عندما يتم تنفيذ هذه المشاريع في رأس مال الشركة ستزيد بشكل كبير مساهمة التدفقات النقدية من أصول جديدة.

لدى شركة شيفرون الكثير من البارود في الخزانة، كمية كبيرة من التدفق النقدي الحر وفرص ممتازة للاقتراض. الوضع النقدي الصافي لChevron هو 15مليار دولار، ونسبة الأصول المتداولة إلى المطلوبات - 1.27. وتمتلك الشركة أموالا كافية ليست مطلوبة للاستثمار ونسبة الدين إلى حقوق المساهمين هو 12٪ على مستوى المخطط من 10٪ إلى 20٪.

Chevron تجذب بتقييمها السوقي المنخفض جدا. إذا طرحنا من القيمة السوقية للنسبة النقدية الصافية «السعر / الربحية» لن يكون ربح الشركة أقل من 9.0. ، وبطبيعة الحال سوف ينخفض ربح الشركة مع انخفاض أسعار النفط، والمعامل المسمى (P / E) سوف يزيد، ولكن سعر الفائدة على الأوراق المالية في السوق الحالية يمكن أن تعطي عوائد جيدة على المدى الطويل.