نحن نبحث عن على الأسئلة والمناقشات المثيرة للإهتمام في الإنترنت، ونقدم لكم الأكثر إثارة منها. اليوم سنتحدث حول ما إذا كان صحيحا أن غالبية الأفراد يخسرون المال في سوق الأسهم. اكتشف ما هي أفكار مستخدمي خدمة Quora حول ذلك. المستثمر تيموثي مكارثي يتقاسم تجربته.

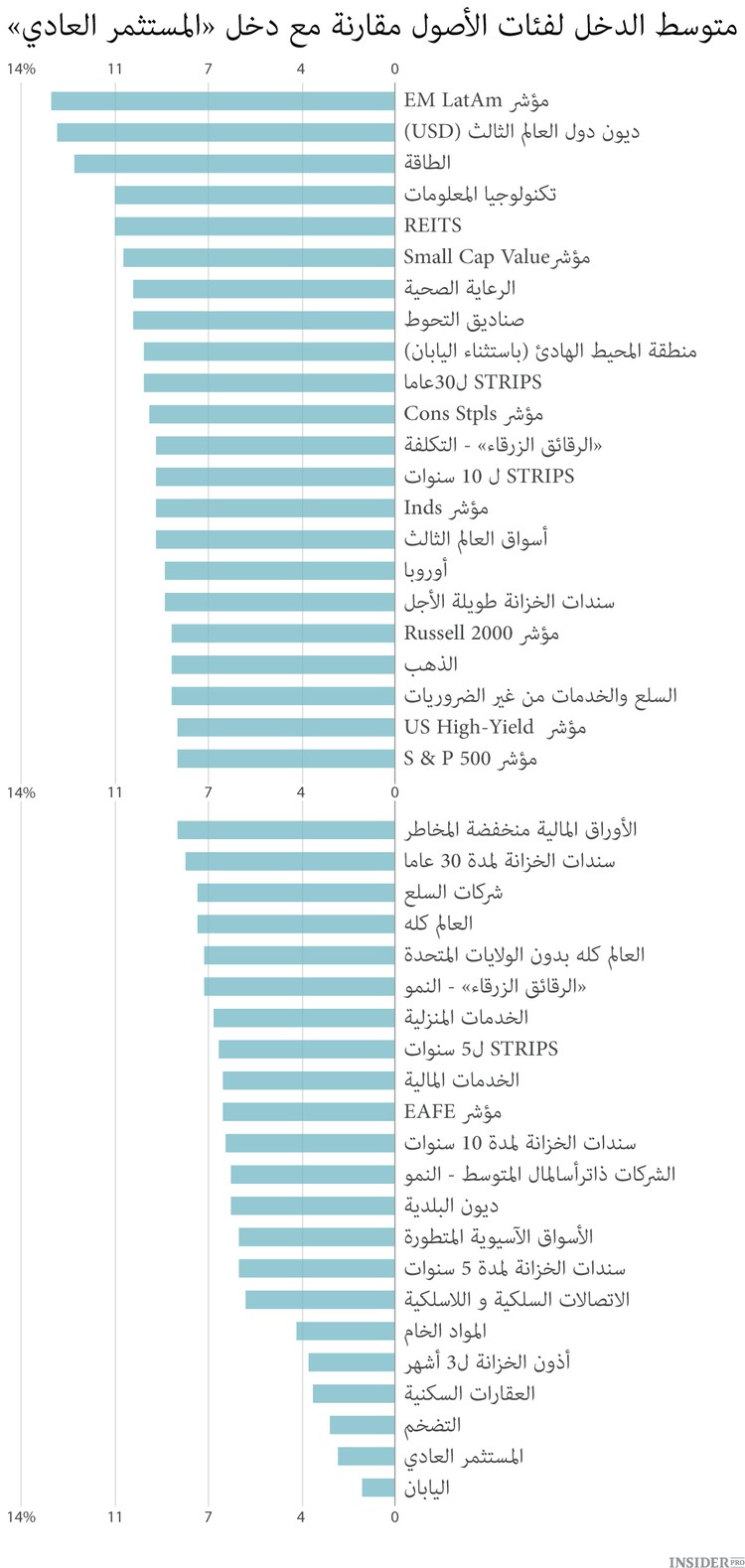

يفشل المستثمر العادي في استثماراته. لنأخذ مراجعة Richard Bernstein Advisors ونلقي نظرة على فئات الأصول في أعوام 1992-2012. سوف نرى أن نتائج المستثمر العادي وراء التضخم بنسبة 0.1٪. بطبيعة الحال، في أي استثمارات (حتى النقدية) هناك عنصر المخاطرة. ومن الصعب أن نتوقع فهم كل هذه المخاطر لا سيما غير المباشرة وغير الملحوظة من قبل المستثمر الفردي.

وفيما يلي بعض الأسباب المحتملة لفشل المستثمر العادي.

1. لقد تغيرت السوق

ثلثي المعاملات في المزاد في الولايات المتحدة تدار من قبل صناديق المؤشرات أو التجار الحسابين عاليي التردد. الاستثمار النشط أصبح ظاهرة نادرة على نحو متزايد، وحتى المستثمرون المحترفون مع جيوش المحللين ليسوا قادرين دائما على التغلب على السوق باستمرار. الجميع يعتقد أنهم تجار كبار، ولكن النتائج تظهرعكس ذلك. والسبب الرئيسي للفشل هو التوقيت غير الصحيح لعقد الصفقة. تقع معظم أخطاء المستثمرين من القطاع الخاص في هذا الإطار. الأسباب: الخوف والطمع وعدم وجود إجراءات عمل صارمة. حتى المستثمرون المشهورون جداً ، على سبيل المثال، هوارد ماركس، أو وارن بافيت يتجنبون التعليقات العامة عن أن السوق قد وصلت إلى القاع أو السقف، لذلك فمن الصعب أن نتصور، إذا كان شخص مع جهاز كمبيوتر محمول قادر على الحكم الصحيح عن هذه المسألة.

معظم المستثمرين هم المستقبليون بأثر رجعي. لقد سمعت مئة مرة وهم يهتفون «كنت أعرف ذلك! » بالطبع، بعد وقوع الحدث. وعلى مدى سنوات عديدة من العمل في مجال إدارة الاستثمارات التقيت باثنين أو ثلاثة من التجار الذين كانوا قادرين على تحديد وقت كسر الاتجاه ولكن حتى هؤلاء كانوا على حق في 50-60٪ من الحالات.

معظم المستثمرين يتخذون قرارات بشأن الشراء أو البيع مسترشدين بالعواطف. مع سنوات من الخبرة أستطيع أن أقول أن الاعتماد على خطة طويلة الأجل شرط حاسم لنمو الأصول.

2. الاستثمار أو التجارة؟

لا تفكر عن الفرق بين الادخار والاستثمار والتجارة، معظم الناس يخلطون بينهم على أية حال. مرة واحدة سألت مستثمر من القطاع الخاص، ما فترة حفاظه على الموقف. فأجاب أنه عادة ما تكون أقل من عام. كما أراها إنها مجرد تجارة، وليست استثمارا.

3. تكاليف المعاملات

التجارة النشطة سوف تقلل من الإيرادات المحتملة من رسوم المعاملات وستحقق إيرادات إضافية لوسيطك الخاص. هناك نتائج الأبحاث على المدى الطويل عن المستثمرين من القطاع الخاص براد باربر وتيرنس أودين. قاما بتحليل عينة من 65 ألف مستثمر في الفترة بين عامي 1991 و 1996. حصل 20٪ من المستثمرين الذين قاموا بأكبر عدد من المعاملات باستثناء تكاليف البيع على 11.4٪، في حين نظراؤهم الأكثر انضباطا حصلوا على 18.5٪. الفرق ب 7٪ سنويا أمرمهم!

4. تنويع الأصول

ومع ذلك عدم وجود التنويع لا يزال الخطأ الأكثر شيوعا، بما في ذلك في أوساط المستثمرين الخبراء. هذه الفكرة هي سهلة الفهم ولكن من الصعب اتباعها، حتى لو كنت تعرف أنك في حاجة إليها.

لدينا قائمة الأسباب الرئيسية لفقدان المال. الآن دعونا نحاول معرفة كيفية تجنب ذلك.

1. ثلاث محافظ

واحدة لكل من الادخار والاستثمار والتجارة. إذا كنت تستخدم هذا النظام طوال عمرك سيزيد الدخل نسبة الودائع المصرفية. مرة أخرى من السهل أن نفهم ولكن من الصعب أن ننفذ. مهمتك توجيه عواطفك بواسطة هذه الفكرة.

- محفظة للادخار - احتياطي الطوارئ وتحوي المال للتكاليف قصيرة الأجل.

- محفظة للاستثمار - تحتوي على غالبية أموالك. تنمو أسرع من محفظة الإدخار، ولكن مع خطر أقل من محفظة «التجارة». إنها جزء كبير من أموالك.

- محفظة «التجارة». تختلف حالتها اعتمادا على جشعك وخوفك، يجب أن يكون المبلغ بكمية يمكنك أن تتحمل خسارتها.

2. وضع خطة الاستثمار

إذا كان لديك ما يكفي من المال، مثلا، أكثر من 300 ألف دولار، يمكنك استئجار الاستشاري الذي سيكون برنامجا ستثماريا على أساس الاحتياجات والفرص الخاصة بك. إذا كان لديك كمية أقل من المال، هناك ثلاثة خيارات.

- خلق محفظة خاصة بك بنفسك. سوف تعطيك صناديق التحوط إمكانية الوصول إلى مشاركات مختلفة من الشركات الأمريكية والأسهم الدولية والودائع ذات الدخل الثابت.

- الاتصال بممثل عن وسيط الخصم. في مكاتب وسطاء الخصم الرئيسية يمكن التحدث إلى مستشار. لن يعطيك توصية رسمية، ولكنه على الأقل سيعطيك نصيحة حول إعداد هذه المحفظة.

- استخدام خدمات الاستشاريين عبر الإنترنت. الاستشاريون على الإنترنت سيساعدونك تلقائياً لتنظيم أموالك لخفض الضرائب وتقديم الخطة الاستثمارية الشخصية بما يتماشى مع أهداف العميل. إذا كنت بحاجة إلى مزيد من المساعدة، هناك فرصة للحديث على الهاتف مع الموظف.

أثناء الاستثمار السلبي لا يمكن للمستثمر الفردي أن يخسر كثيرا، خاصة إذا كان يستخدم نهجا تدريجيا، أي إضافة جزء صغير من الادخار للاستثمار كل عام بدلا من التسرع في الصرف في السوق كامل المبلغ. ثم، بعد التقاعد، سوف تقوم تدريجيا أيضا بسحب الأموال. وهكذا، فإن خطر أنك اخترت وقتا سيئا لدخول السوق غائب تماما - سيمتد العائد على مدى سنوات عديدة. وتقدم أرباحك عن طريق الاستثمار السلبي الذي يعتمد على المؤشرات، والتنوع والأمن. و بهذا المستوى من المخاطر ستحصل على أقصى قدر من الأرباح.