فئات الأسهم التي يمكن أن تجلب خسائر ضخمة للمستثمرين في حال ارتفاع أسعار الفائدة.

أخيرا وبعد فترة طويلة من القلق والقيل والقال، حدث ما يلي: بدأت أسعار الفائدة في جميع أنحاء العالم في النمو. على المستثمرين الذين يشعرون بالقلق حول دخلهم أن يكونوا على أهبة الاستعداد.

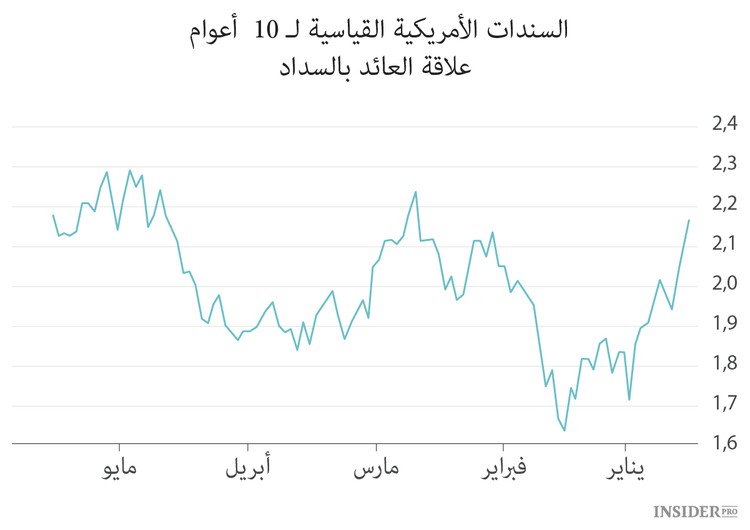

وعلى النقيض من الفترات السابقة من الزيادة الحادة في أسعار الفائدة، والتي كان السبب الرئيسى لها الأحداث في الولايات المتحدة، مثل الذعر في السوق في عام 2013، بسبب إجراءات النظام الاحتياطي الفدرالي، تقلب أسعار الفائدة اليوم قد يكون مرتبطا إلى حد كبير بأوروبا. تغير العائد من السندات الحكومية في منطقة اليورو منذ أواخر أبريل بشكل كبير، وأوروبا على وشك الخروج من فترة الربحية السلبية نتيجة لتحسن الأوضاع الاقتصادية. في الوقت نفسه زاد العائد من سندات الخزانة الأمريكية.

ومع ذلك، في مايو، أعلنت اليونان أنها لم تتمكن من تقديم المدفوعات على قروض صندوق النقد الدولي من دون مساعدة إضافية من أوروبا. و قد أضاف ذلك عنصر الخطر إلى الاقتصاد في منطقة اليورو.

يجب على المستثمرين الاستعداد لأسعار الفائدة الجديدة، ومراجعة محافظهم الاستثمارية، لا سيما إذا كانوا يستثمرون في المقام الأول من أجل الربح. مع ارتفاع أسعار الفائدة من المرجح أن تفقد بعض الفئات من الأسهم المربحة جاذبيتها وستخضع لتقلبات أعلى من غيرها.

كن حذرا مع العائد. كان تحويل الأصول إلى الأسهم ذات العائد المرتفع خطوة شعبية، عندما كان المستثمرون يريدون الحصول على الأرباح عند وجود معدلات فائدة منخفضة. ولكن كل شيء له ثمن. يحتاج المستثمرون لفهم ديناميكيات السوق التي تؤثر على هذه الإجراءات، ويجب أن يكونوا على استعداد لتحمل المخاطر. وهنا عدة فئات الأسهم التي من المحتمل أن تكون مربحة والتي يمكن أن تجلب خسائر.

الخسائر المحتملة في المستقبل

المرافق العمومية والاتصالات

وتسمى هذه الأسهم بـ«أوراق الأرامل والأيتام» بسبب قيمتها الموثوقة وتوزيعات أرباحها المستقرة و إنها الصفات التي لا تزال تجلب لها شعبية بين المستثمرين الذين يتوقعون تحقيق الربح.

عندما تفكر حول الاستبدال بالسندات فهذه الأسهم هي أول ما يخطر إلى ذهنك و لسبب وجيه.حجم الأرباح عليها لا يتغيير تقريبا. ليس من المستغرب أنها تتصرف في كثيرمن الأحيان مثل السندات أي عند ارتفاع أسعار الفائدة، تنخفص وعندما تنخفض معدلات الفائدة، تميل إلى إظهار نتيجة جيدة. على سبيل المثال في عام 2014، عندما انخفضت عوائد سندات الخزانة، تجاوز قطاع الطاقة عائد S & P 500 الذي شكل 14٪ بأكثرمن ضعفين. ولكن في عام 2013، عندما ارتفعت عوائد سندات الخزانة أظهر المؤشر المرافق لـS & P دخلا أقل بكثير من S & P 500 بنسبة 32٪. بحلول منتصف شهر مايو من هذا العام، انخفضت أسهم شركات المرافق العامة، و قد رافقها نمو S&P 500.

ومع ذلك، فإنه ليس من الضروري الشطب من القائمة لمجرد ارتفاع أسعار الفائدة. إن أسهم شركات المرافق العمومية توفر نوعا آخرا من الحماية. أعمالها التجارية تقريبا كلها أمريكية والمستثمرون الآن يبحثون بنشاط عن الشركات العاملة حصرا في الإطار القانوني للولايات المتحدة لتقديم بعض الحصانة للمشاكل في الخارج والدولار القوي. وهذا ينبغي أن يعوض جزئيا العوامل السلبية من نمو المعدلات.

صندوق الاستثمار العقاري

في كثير من الأحيان يتم النظر إلى صندوق الاستثمار العقاري كمصدر للدخل بشك غير مبرر و يرجع ذلك جزئياً إلى أنه وفقا لديناميكيات السوق يشبه السندات. يلزمه القانون التوزيع بين المودعين ما لا يقل عن 90٪ من الأرباح. في صناديق الاستثمار العقاري يتم تطبيق معايير خاصة من الضرائب، ولذلك غالبا ما تكون أماكن مستقرة ومربحة للاستثمار. ونتيجة لذلك، فإن معظم المستثمرين ينظرون إلى صناديق الاستثمار العقاري مثلما ينظرون إلى السندات، وبالتالي، فحركتها في السوق تحدث عادة في الجهة المقابلة لأسعار الفائدة. على سبيل المثال، ارتفع مؤشر S&P U.S. REIT في 2014 بنسبة 27٪، ولكنه كان بعيدا جدا عن الربحية حتى في عام 2013.

ومع ذلك، وعلى النقيض من شركات المرافق العمومية والاتصالات السلكية واللاسلكية التي تتشابه في جوهرها تماما، يمكن لصناديق الاستثمار العقاري أن تختلف اختلافاً كبيراً عن بعضها البعض، وتعمل في مجالات مختلفة مع ديناميكبات مختلفة. على سبيل المثال، أداء الشركات التي تدير مراكز التسوق، ومرتبطة بنفقات المستهلكين ومبيعات التجزئة عكس الشركات التي تملك العقارات السكنية والتي يرتبط عملها بسوق الإيجار.

لذلك انتبه إلى ما يمتلكه صندوقك و إلى ربحيته. وعلاوة على ذلك، على الرغم من أن صناديق الاستثمار العقاري تدفع مودعينها جزءا كبيرا من دخلها، وكثيرا منها ما تزال قادرة على تطوير أعمالها باستمرار (وبالتالي زيادة الأرباح). وبالتالي، يمكن لصناديق الاستثمار العقاري أن توفر النمو بنفس حجم الإيرادات.

الشركات العالمية للصناعات والطاقة

غالبا ما ينسى الناس ذكر هذه الأسهم ولكن لديها إمكانات أكبر للفشل. في معظم البلدان، عانت قطاعات الصناعة والطاقة في السنوات الأخيرة من الصعوبات ونتيجة لذلك العديد منها تبدو الآن مربحة من حيث حجم الأرباح. ومع ذلك ترتبط هذه العوائد التي تبدو مرتفعة إلى حد كبير بانخفاض أسعار الأسهم والمشاكل مع التدفق النقدي الحر. هذه الأرباح العالية هي علامة مميزة من الضعف، وليس القوة. الصناعة والطاقة في جميع أنحاء العالم تواجه ضربة مزدوجة بسبب ارتفاع أسعار الفائدة والدولار القوي، ولا تستحق أعمالها، كقاعدة عامة، استثمارات قيمة.

المكاسب المحتملة

في حين أن ارتفاع أسعار الفائدة يضر الأسهم عموما، قد تستفيد بعض الفئات من هذا. وهنا المتنافسون الرئيسيون:

الشركات ذات رؤوس الأموال الصغيرة

معظم الأسواق التي تعمل فيها الشركات ذات رؤوس أموال صغيرة، داخلية، لذلك هناك حجة ذات صلة لـ" الأعمال التجارية المحلية في الولايات المتحدة." وبالإضافة إلى ذلك، فإن الارتفاع في أسعار الفائدة من المرجح أن يكون راجعا إلى تعزز الاقتصاد الأمريكي، وذلك يفيد الشركات ذات رؤوس الأموال الصغيرة أكثر من غيرها. بعد عدة سنوات من النمو تكون أسهم هذه الشركات مكلفة، ولكن ليس بشكل مفرط. كما هو الحال مع S & P 500، فالرأسملة السوقية المقدرة أعلى من المتوسط التاريخي، لكنه لا يمكنها أن تسمى مرتفعة للغاية. بالإضافة إلى ذلك، يتم الاحتفاظ بالعلاوة المقدرة لها ضمن الـS & P 500 على مستوى معتدل.

شركات التمويل

من المرجح أن تستفيد الشركات المالية من ارتفاع أسعار الفائدة، حيث يبدو أن ارتفاع صافي هامش الفائدة (الفرق بين العائد على القروض والاستثمارات والنفقات على الودائع والقروض) يزيد مع نمو أسعار الفائدة.

بعد عدة سنوات من التخلف عن السوق تحظى الشركات المالية على أدنى الدرجات بين جميع قطاعات S & P 500، وذلك يعطيها قيمة نسبية.

ومع ذلك، احذر: الشركات المالية، على ما يبدو، تشهد تراجعا بسبب القواعد الجديدة التي لا نهاية لها وتنفق المليارات لدفع العقوبات، وليس هناك نهاية لهذا في الأفق.

الآن عندما بدأت أسعار الفائدة في جميع أنحاء العالم في النمو إنه الوقت المناسب لإعادة تقييم ما هي المخاطر التي قد تكون كامنة في محفظتك، والبدء في البحث عن فرص جديدة. على الرغم من أن أسباب إبقاء الأسهم الضعيفة في المحفظة قد تكون كافية (آفاق النمو، تحوط الدولار، إلخ)، فشراء الأسهم مع أرباح عالية فقط لجني دخل أكبر أصبح الآن أكثر خطورة مما كان عليه خلال السنوات القليلة الماضية.