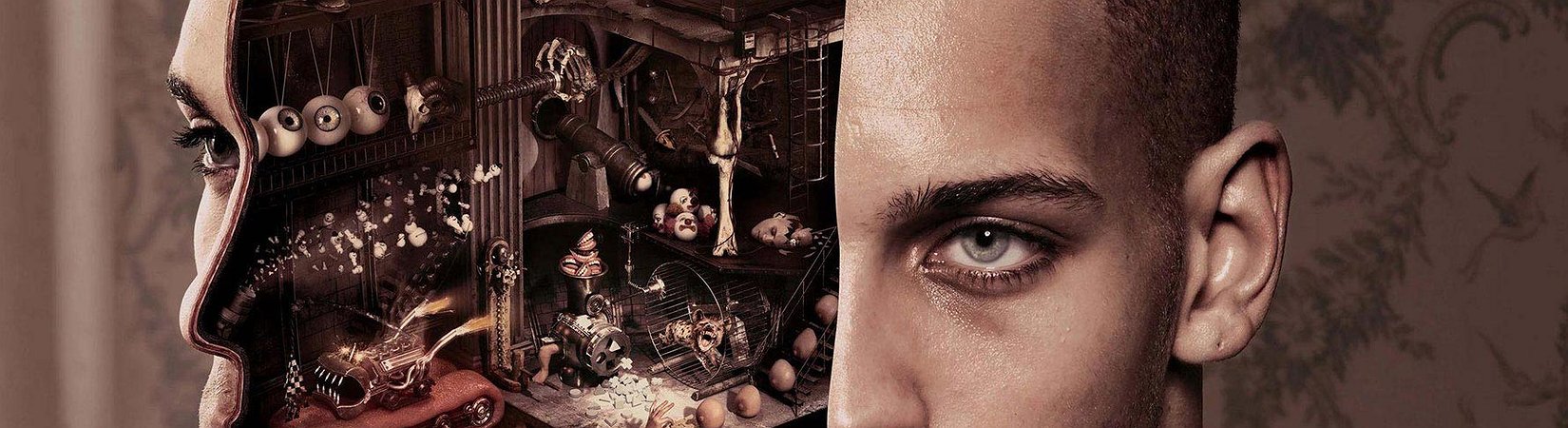

من المهم إلى أي درجة تعتبر نفسك موضوعيا. هذه الأخطاء الثلاثة يرتكبها الجميع.

هذه سبعة انحرافات تؤثر على قرارات المستثمرين. في حال قرأت عنهم ستفهم على الفور لماذا قراراتك المالية سيئة لهذه الدرجة.

لا يهم إلى أي درجة تعتبر نفسك موضوعيا. لديك دماغ ومواد كيميائية كثيرا ما تدفعك إلى التصرف بشكل غير موضوعي. هذا يؤثر على جميع القرارات، في الحياة الشخصية وفي مسائل الحقيبة الاستثمارية.

يقول ماير ستاتمان، أحد الرواد في مجال الاقتصاد السلوكي:

"المستثمرون أشخاص عاديون وليسوا موضوعيين".

الاقتصاد السلوكي فرع علمي يتطور بسرعة، هدفه إلغاء الفرق بين التقديرات الموضوعية والتشكل الغير موضوعي للأسعار في السوق. من رواد الاقتصاد السلوكي الذين ربما سمعتم عنهم ريتشارد تالر من جامعة شيكاغو والحاصلون على جائزة نوبل روبرت شيلر ودانيال كينيمان ورئيس Credit Suisse مايكل موبوسين.

هذه سبعة انحرافات سلوكية التي تؤثر على قرارات المستثمرين. اقرأ عنها وستفهم لماذا حلولك المالية سيئة لهذه الدرجة.

1. المستثمرون يؤمنون بأنهم الأفضل في الاستثمار

الثقة الزائدة

الثقة الزائدة، ربما، أوضح تصرف في الاقتصاد السلوكي. إذا تثق بقدرتك الزائدة على التنبؤ بالقرارات الاستثمارية هذه مشكلتك.

المستثمرون الواثقون من أنفسهم قلما ينتبهون إلى ضرورة التنويع وكنتيجة يتأثرون بالتقلبات بشكل أكبر.

2. المستثمرون يدرسون المعلومات الجديدة بشكل سيء

التعلق بالقرارات القديمة

التعلق بالقرارات التي لم تعد صحيحة يرتبط بشكل مباشر مع الثقة الزائدة.على سبيل المثال اتخذت قرارا استثماريا على أساس المعلمومات التي تمتلكها الآن. بعد فترة ستتلقى أخبارا قد تؤثر بشكل كبير على التوقات الأولية، لكن بدلا من أن تقوم بتحليل جديد تقرر أن تعيد النظر في دراستك القديمة.

لا تزال ترتبط بالأفكار القديمة وحتى التحليل الذي أعيد النظر فيه لا يمكن أن يعكس المعطيات الجديدة بالدرجة المطلوبة.

3. يرى المستثمرون الصلة بين الأحداث بشكل خاطئ

خطأ تجميع المعلومات

يمكن للشركة أن تقدم لأرباع متتالية تقاريرا عن الربح. فتعتقد أن التقرير القادم سيكون عن الربح أيضا. هذا الخطأ يُدرج في قائمة الأخطاء الشائعة في الاقتصاد السلوكي وهي "خطأ تجميع المعلومات"، عندما تتوقع وبشكل خاطئ أن حدثا ما يعني شيئا آخر أيضا.

مثال آخر على خطأ تجميع المعلومات هو الاحتمال بأن الشركة الجيدة تعني أسهما جيدا.

4. المستثمرون لا يتحملون خسارة المال

عدم تقبل الخسارة

عدم تقبل الخسارة قد يكون مأساويا. على سبيل المثال إحدى الاستثمارات في حقيبتكم قد تخسر لسبب ما 20% من سعرها. الحل الأفضل في هذه الحالة هو تسجيل الخسارة والمضي قدما. لكنك لا تستطيع أن تتخلص من أن الأوراق قد تعود إلى مستواها.

التفكير أمر خطير قد يؤدي إلى زيادة حجم الأوراق الخاسرة. وهكذا تصبح تشبه اللاعب المدمن الذي يضع كل مرة على ذات المركز آملا أن يربح.

5. المستثمرون لا يعرفون كيف ينسوا الأخطاء الماضية

تقليل الخسارة

نتائج التداولات السابقة تؤثر على تداولك في المستقبل. تخيل أنك بعت أسهما عندما ازداد سعرها بـ20% بينما هي استمرت في النمو. تقول لنفسك: "لو انتظرت قليلا". أو، مثلا، إحدى عقاراتك ترخص في سعرك وتقوم بالتحسر لِمَ لم تبعها عندما كان سعرها مقبولا. كل هذا يقود إلى الشعور بخيبة الأمل.

تقليل الخسائر هو سلوك تتجنب به الاستثمار أو تستثمر بتحفظ كبير لأنك تخاف من أن تُصاب بخيبة الأمل.

6. المستثمرون يحبون السير مع التيار

الاعتماد على الظروف

مقاومتك للمخاطر تعتمد على إمكانياتك المالية الخاصة وأفق الاستثمار ووزن الاستثمارات في الحقيبة. الاعتماد على الظروف نظرية تؤكد أن علاقاتك بالخاطرة تعتمد على سلوك السوق. على سبيل المثال، عندما تخسر الأسواق تنخفض رغبتك في المخاطرة، بينما عندما تنمو الأسواق تزيد الرغبة.

هذا ما يجبر المستثمرين على الشراء عند نمو السوق والبيع عند هبوطها.

7. المستثمرون يخترعون الحجج ببراعة

آليات الدفاع عن النفس

أحيانا تخسر الأموال، طبعا هذا ليس ذنبك؟ الآليات الدفاعية التي تظهر كمبررات لها صلة وثيقة بالثقة بالنفس. هذه عدة حجج منتشرة:

- "لو أن": لو أن لم يحدث هذا الشيء الوحيد لكنت على حق. للأسف لا تستطيع أن تثبت هذا.

- "نجحت تقريبا": للأسف فعل شيء تقريبا قد لا يكون كافيا.

- "لم يحين الوقت بعد": للأسف "بإمكان الأسواق أن تكون غير موضوعية أطول من استطاعتك أن تدفع".

- "أخطأت مرة": إذا أخطأت مرة واحدة هذا لا يعني أنك لن تكون على حق في الأمور الأخرى. أليس كذلك؟