سنشرح لماذا محاولات أوبك بتخفيض العرض في سوق النفط باءت بالفشل.

حالة سوق النفط تذكر قليلا بمشهد من فيلم "ألعاب التخفيض" الفلم المعروف عن ألعاب المضاربة. أبطال الفيلم يطيرون على طائرة صغيرة ويصورون مخازن النفط بكاميرا أشعة تحت الحمراء لتقييم مستوى المخازن في 2.1 ألف خزان في الولايات المتحدة لمعرفة كم سعر النفط مبالغ به.

في الحقيقة كل شيء أسهل بكثير. خبراء جمع المعلومات يعملون لصالح شركة Genscape والتي تعطي المعلومات للمتداولين حول العالم، وتعطيهم ميزة تنافسية من خلال معرفة المعلومات قبل التقرير الحكومي.

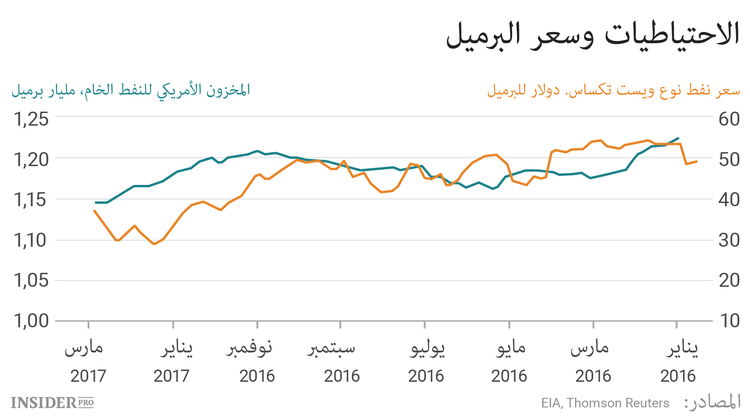

هذه المعلومات مفيدة بالأخص حين الاحتياطات القياسية للولايات المتحدة تضغط بشدة على أسعار النفط ولا تعطي أوبك الإمكانية لدعم السوق.

حسب رأي وكالة الطاقة الدولية، المستوى العالي للاحتياطيات أحد الأسباب الهامة لفهم الانهيار المفاجئ للأسعار هذا الشهر. منذ فترة اخترقت أسعار النفط WT ICE: T مستوى 50$ للبرميل، المستوى الذي رأيناه آخر مرة في نوفمبر قبل توقيع أوبك اتفاقية خفض الإنتاج.

المعدلات القياسية للاحتياطيات تعلل بثلاثة أسباب:

1. شهية صناديق التحوط

اتفاق أوبك مع الدول غير الداخلة في المنظمة (مثل روسيا) على تحديد الإنتاج من الأول من يناير أدى إلى إقبال صناديق التحوط على الشراء مما سبب ارتفاع الأسعار.

منتجي النفط الصخري الأمريكيين سارعوا لاستغلال الظروف الملائمة لزيادة الإنتاج. عدد آلات الحفر العاملة في الولايات المتحدة ازداد من 386 إلى 617 العام الماضي، أما إنتاج النفط منذ معدلات سبتمبر الدنيا قفز إلى 400 ألف برميل يوميا. أغلب هذا النفط اتجه إلى مخازن النفط مثل مخزن "كوشينغ" بولاية أوكلاهوما.

2. أصبحت أوبك رهينة أفعالها

قبل وقت وجيز من بدء العمل بقرار تخفيض الإنتاج قامت المنظمة بزيادة مفاجئة للانتاج والتصدير. خلال عدة أشهر عبر كل هذا النفط الأطلسي بانتظار تكريره في المصافي التي بدأت عملها بعد الصيانة.

3. الخط البياني للعقود الآجلة

العامل الثالث شكل الخط البياني للعقود الآجلة، والمرتبط ارتباطا وثيقا بمستوى الاحتياطي. بعد الحد من الإنتاج في يناير أملت أوبك أن توازن بين العرض والطلب عند منتصف العام ودفع سوق العقود الآجلة للتراجع، تلك الحالة حين تكون الأسعار في المستقبل أقل منها في الحاضر. هذا يشير إلى استعداد السوق لشراء النفط وتكريره وليس لتخزينه. وكانت هذه الاستراتيجية فعالة لبعض الوقت.

بعد نشر معلومات عن الاحتياطيات في الولايات المتحدة في 8 مارس عاودت الأسواق لتتبع منحني الكونتانغو، أي حالة الأسعار المستقبلية أعلى من الأسعار الحالية. في هذه الحالة من المربح شراء النفط من أجل التخزين. هيلاري ستيفنسن من Genscape تلاحظ أن تكلفة حفظ البرميل في مخازن كوشينغ تساوي 0.41$ شهرياً، أما الكونتانغو للعقود التي تنتهي بعد شهر أكثر من 0.65$.

الكونتانغو يلعب دور اتصال راجع سلبي، بما أن كلما زاد النفط في المخازن كلما كانت الأسعار قصيرة الأمد أقل. بهذا مهمة أوبك هي قطع هذه العلاقة، ربما من خلال استمرار تقليص الإنتاج خلال النصف الثاني من العام، لكن منتجي النفط الصخري غالباً سيوسعون أنشطتهم وتستمر المجابهة.