يحدث استراتيجي الطاقة Bloomberg First Word كبير المحللين سابقاً في مركز الأبحاث العالمية للطاقة جوليان لي كيف كان بمقدور أوبك التأثير على السوق إذا كانت الأساليب القديمة لم تعد صالحة.

توضح البلدان المنتجة للنفط والتي هي عضوة في الأوبك بأن وعودها "فعل كل ما هو مطلوب" من أجل استعادة التوازن في سوق النفط لا تعني زيادة التقليص في الإنتاج. إذاً فقد حان الأوان لتحويل انتباه السوق من إدارة الاستخراج صوب إدارة التصدير والإتاحة للسوق إمكانية مراقبة كيفية تنفيذ الاتفاقية.

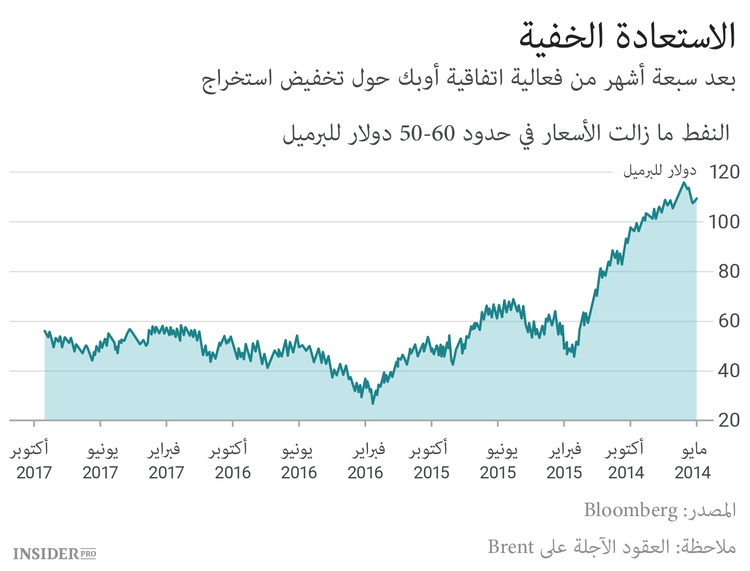

لم يمهد التنفيذ التقريبي لشروط الاتفاقية حول الحد من الإنتاج سبيلاً لارتفاع أسعار النفط. بالطبع إن السعر الجاري لـ Brent الذي هو حوالي 55 دولار على البرميل أفضل بكثير من 28 دولار ذلك السعر الذي وقع في شهر يناير من عام 2016، بيد أنه قبل ذلك بعام ونصف كان سعر النفط أعلى بمرتين تقريباً.

في حين أنه تتقلص احتياطات النفط عموماً في البلدان المتطورة تبقى هذه الاحتياطات في العالم أجمعه على مستوى عالي. حسب المعطيات الأخيرة للوكالة الدولية للطاقة كانت احتياطات النفط في العالم تزداد خلال ثلاثة عشر أرباع السنة على التوالي وفقط في الربع الثاني من عام 2017 تبدل الارتفاع بالانخفاض. ولكنها حالة واحدة، وتستمر الاحتياطات في الارتفاع في هذا الربع وستبقى على هذا المنوال في معظم السنة القادمة.

حسب تنبؤات الوكالة الدولية للطاقة تستخرج الدول الأعضاء في الأوبك النفط أكثر مما سيكون مطلوباً في العام القادم، ولن يحل المشكلة تمديد فترة الحد من الاستخراج حتى نهاية عام 2018 إلا إذا صار الطلب في العام القادم أعلى مما كان متوقعاً وهذا شيء محتمل إذا أخذنا بالحسبان الأحداث التي وقعت في بداية هذا العام.

الالتجاء إلى المزيد من تقليص استخراج النفط؟ يبدو أن البلدان المنتجة للنفط غير مستعدة لهذا حالياً. ولكن ما الذي بوسعها أن تفعل غير ذلك؟

بمقدورها حل مشكلة الثقة.

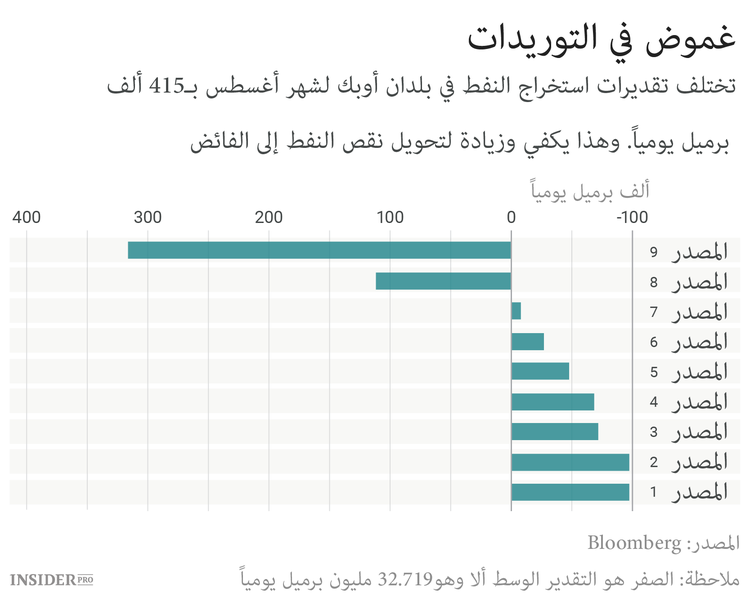

معطيات الأوبك حول الإنتاج غير شفافة، كما أنها لا تتعرض للتفتيش المحايد ولا تعكس الكميات الواردة إلى السوق. ويؤكد على ذلك اختلاف تقديرات الإنتاج في مختلف البلدان. ويبدو أنه حتى الأوبك لا تصدق البيانات حول كميات الاستخراج التي يقدمها أعضاء المنظمة. تقدر الكمية ضمن إطار صفقة الحد من الإنتاج كالقيمة المتوسطة المستخرجة من التقديرات الستة "المستقلة" للاستخراج وليس بناء على البيانات الرسمية المقدمة (أو غير المقدمة) من قبل الدول الأعضاء في المنظمة.

هذه التقديرات المستقلة تقريبية في أحسن الأحوال، وفي نتيجة ذلك ليس لدى التجار ثمة أسباب عدم تصديق التصريحات حول تقلص الاحتياطات ولا رفع سعر النفط بغية تعكيس انخفاض العرض.

أوضح طريقة لحل هذه المشكلة هي جعل قياس الصفقة شيئاً مهماً فعلاً ألا وهو كمية النفط التي يتم إيرادها إلى السوق، أو التصدير بكلمة أخرى.

من المعروف أن ناقلات النفط تأتي إلى موانئ البلدان المنتجة للنفط وتستلم النفط إلى متنها. عشرات الشركات بما فيها Bloomberg تراقب حركة هذه السفن بدرجة هذه أو ذاك من الدقة. في بعض الأحوال تصبح التفاصيل فقط موضوعاً للجدل.

وهكذا فإذا أرادت منظمة الأوبك بأن تؤمن السوق بانخفاض الواردات ينبغي عليها أن تطلب سواء من أعضاء المنظمة أو من سائر الدول المشاركة الاتفاقيات حول الحد من إنتاج الشيء الوحيد ألا وهو البيانات المنشورة والشفافة حول نقل النفط الخام ومشتقاته وكمياته وأنواعه.

لا تحتاج السوق إلى بيانات حول الشركات الشارية ولا حول كمية المال المدفوع. لا بد فقط من مقارنة البيانات حول توريد النفط وحركة ناقلاته وهو ما قد بدأت مراقبتها الآن. هذا لن يكن عسيراً ولا يجب أن يؤدي إلى طرح أسئلة. حازت الشركات العاملة على المحطات البحرية الآن على هذه المعلومة وجزء منها أصبح الآن متاحاً بالشكل المطلوب مثلاً البيانات من السلطات الجمركية في الولايات المتحدة حول كل سفينة شحن الآتية إلى البلاد.

من الصعب الإدراك ما هي الخسائر التي قد تتعرض لها البلدان المصدرة للنفط. السوق على يقين من السفن التي تشحن في محطات التصدير. بمقدور السوق إجراء التقدير التقريبي (وهي تفعل ذلك) لكمية النفط ومشتقاته التي تشحن عليها. إذا عرضت للسوق البيانات حول النوعيات والكميات الصحيحة التي شحنت على سفينة ما ستحوز أوبك على الثقة لم يسبق لها مثيل خلال كل تاريخ المنظمة.

ها قد مضت عشرات السنوات ووزراء نفط الدول الأعضاء في الأوبك يؤكدون أن النفط سلعة هامة جداً ولا يجوز السماح للسوق بإدارة التوازن بين العرض والطلب. وإذا كان النفط فعلاً يتمتع بهذه الأهمية الاستراتيجية ظهرت ضرورة جعل سوق التصدير شفافة.

ثمن هذه الإجراءات قليل أما الأجر فسيكون عظيماً.